Libérez le potentiel de vos projets : préparez-les, suivez-les, accomplissez-les.

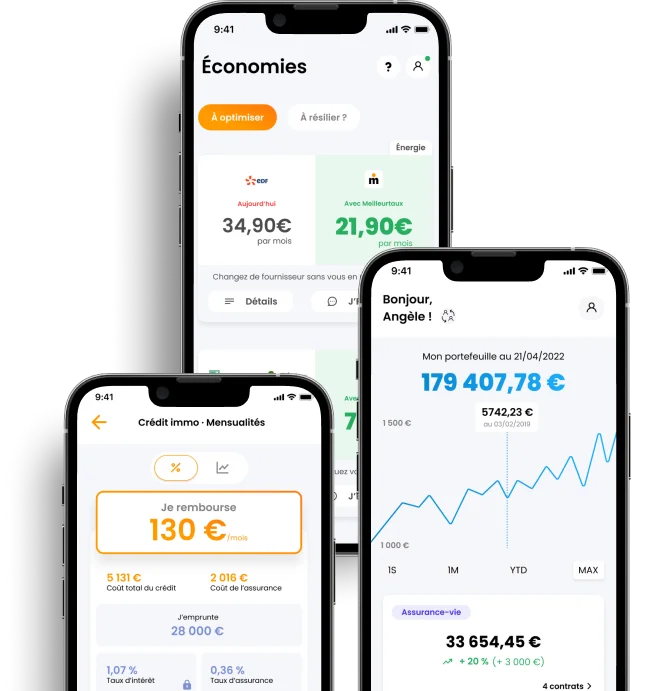

Meilleurtaux PlacementSuivez la performance de tous vos contrats (assurance vie, retraite, immobilier, défiscalisation) et re-versez facilement. Garantie 0 paperasse.

Meilleurtaux PartenairesSécurisez votre chiffre d’affaires immobilières, gagnez en efficacité lors des premières visites, développez votre business au delà de l’immobilier et travaillez votre image et votre réputation.

Attention, vous pouvez être sollicités par de faux conseillers Meilleurtaux vous proposant des

crédits et/ou vous demandant de transmettre des documents, des fonds, des coordonnées bancaires,

etc.

Soyez vigilants · Meilleurtaux ne demande jamais à ses clients de verser sur un compte les sommes

prêtées par les banques ou bien des fonds propres, à l’exception des honoraires des courtiers. Les

conseillers Meilleurtaux vous écriront toujours depuis une adresse mail xxxx@meilleurtaux.com

Vous avez un doute sur l’un de vos contacts ou pensez être victime d’une fraude ? Consultez notre guide.